オフショア投資の始め方 メリット・デメリット

当協会では2016年から個人の方を中心に延べ500組以上の方からご相談を頂き、香港、シンガポール、アメリカ経由のオフショア投資のアドバイスをさせていただいております。

ここではオフショア投資について初心者にも分かりやすく、メリット・デメリットや具体的な投資方法について解説させていただきます。

オフショア投資の魅力は何といっても、日本国内と比べて高い利回りの投資商品の選択肢が豊富なことが挙げられます。

一例では、積立投資(元本確保型)で15年140%、一括投資で20年200%以上の利回りなど、日本の保険会社が販売する金融商品では考えられない利回りの商品が一般的ということです。

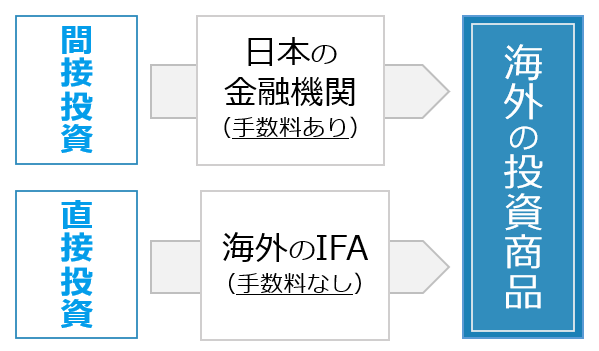

オフショア投資といっても日本の証券会社経由(間接投資)で行うこともできますが、当協会でアドバイスさせていただく方法は、主に香港のIFA(代理店)経由(直接投資)で直接、ファンドを購入する方法です。

なぜ、IFA経由による直接投資なのか? オフショア投資が初めての方向けに、オフショア投資のメリット・デメリット、具体的な購入方法や注意点についてご説明していきます。

自分自身にはどの投資方法が合っているか、ご参考にして頂ければと思います。

オフショア投資の直接投資と間接投資とは

オフショア投資の直接投資とは、海外のIFA(代理店)を通して、直接海外の投資商品を契約する方法。間接投資とは国内の証券会社などから海外のファンドを購入する方法です。

直接投資のメリットは、証券会社等を通さないことから手数料(中間マージン)をカットすることができ結果として高い利回りを確保することができます。例えば、S&P500インデックスファンドなど、日本の証券会社経由でも購入することができますが、手数料が高くなってしまうため実際に受け取れるリターンが低くなってしまいます。

当協会では当協会が認定したIFAを通して直接投資のオフショア投資のアドバイスを行っています。

オフショア投資 3つのメリットとは

オフショア投資には3つのメリットがあります。1つは利回りの高さ、2つ目に分散投資、3つ目が投資銘柄の豊富さです。

メリット1 オフショア投資の利回りの高さ

オフショア投資が利回りが高い理由には、税金の安さ、手数料の安さがあります。

1.オフショアの税金の安さ

オフショア地域で運用されるメリットとして、世界にはオフショア(またはタックスへイブン)地域という、税金がゼロ(もしくは税率が低い)国があります。日本語では「租税回避地」と訳されています。

オフショア地域で運用されるメリットとして、世界にはオフショア(またはタックスへイブン)地域という、税金がゼロ(もしくは税率が低い)国があります。日本語では「租税回避地」と訳されています。

オフショア地域として有名なのがスイスやルクセンブルクや、大英帝国時代から続く、旧英国連邦に属する島々にある、マン島、ガーンジー島、ジャージー島。大西洋には会社設立で有名な、ケイマン、バミューダなど、アジアには、香港、シンガポールがあります。

日本であれば利回りに対して20%もの課税が発生しますが、オフショア地域で運用すれば課税が掛からないため、利回りが高くなるのは当たり前なのです。オフショア投資の一連であれば固定金利で年3%や元本確保であれば15年140%という商品があります。

この地域には、世界中から優秀な人材が集まり、魅力的な金融商品が開発/運用されているのです。投資資金は「非課税×複利運用」されることで、日本の投資商品では、考えられないリターンを生んでいます。このオフショア地域の金融商品をベースに開発された金融商品が世界中の証券会社によって販売されているのです。

2.オフショア投資の手数料

日本と海外のファンド(投資信託)では手数料に違いが存在しています。それぞれの手数料について確認してみましょう。

1)信託報酬の違い

アメリカのS&P500インデックスファンドのケースでは、信託報酬が低く設定されているため投資家への配当利回りが高く設定できるのが特徴です。

2)売買手数料の違い

海外では「ノーロードファンド」といって販売手数料を取らないファンドが一般的です。国内の投資信託は販売手数料で利益を得るモデルのため、同じインデックスファンドを購入する場合でも海外への直接投資の方が高い利回りを得ることができるのです。

3.オフショア投資の複利運用

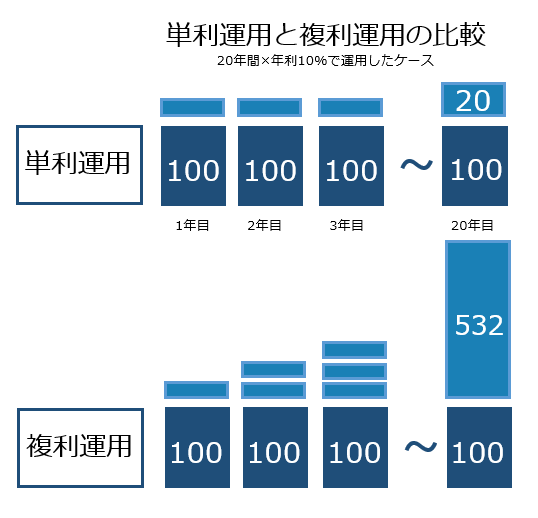

国内で人気なのは「毎月配当型」の投資信託(ファンド)ですが、海外では「自動再投資型」による複利運用が一般的です。

1)毎月配当型とは

「毎月分配型」は毎月配金が支払われる仕組みなのですが、実は運用成績が悪い時は配当に元本を割り当てる仕組みになっているので償還時に元本割れしているケースがあり、購入時に説明不足のため問題になっているのです。また配当分にも税金が掛かるため利回りが低くなってしまう要因となっています。

2)自動再投資型とは

「自動再投信型」はリターンが再度投資に充てられるため元本がどんどん膨らんでいき「複利運用」ができるため20年以上の長期運用で特にリターンが大きくなるメリットがあります。

単利運用と複利運用の比較においては、20年間年利10%で運用された場合、単利運用では120%のリターンに対し、複利運用は約632%ものリターンを得ることができます。また海外ですと運用益分は非課税のため日本と海外ではリターンが大きく変わってきます。さらに購入時に手数料が発生しないメリットがあります。

メリット2 オフショア投資による分散投資

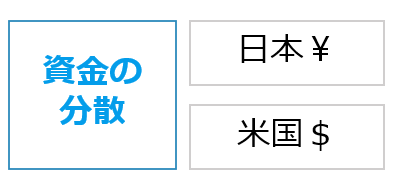

メリットの2つ目は、銘柄の分散投資と資金の分散投資です。

「卵は1つのカゴに盛るな!」という有名な格言がありますが、これは何世紀にも渡って迫害を受けてきたユダヤ人の格言です。

国家がダメになっても、紙幣価値が落ちても家族を守るために身につけた知恵。それが卵を1つのカゴに盛らないことでリスクを分散することを意味しています。そして投資においては「卵のカゴ」には2つの意味があります。

1)「資金の分散投資」

日本人であれば日本の銀行に預けておけば安心!という心理が働くと思いますが、もし円が暴落し急激な物価上昇が起これば紙幣価値は大幅に目減りしてしまいます。

しかし資金を日本円と同じだけ米ドルを持っていたとしたら、、、米ドルと日本円は対局にあるためどちらかが暴落しても大きな損害を防ぐことができるのです。

また暴落が起こらないまでも日本は30年以上もゼロ金利のため年間インフレ率を預金金利では吸収できません。実際には銀行預金残高はじわじわと目減りしていき100万円の預金なら翌年には約99万円の価値、10年で90万円の価値になっているのです。

オフショア積立投資なら、通貨を米ドルなどの通貨で運用することもできるためこの資金の分散投資が行えるのと、一括投資なら固定金利で年利3%程度付きますのでインフレ率による目減り分は十分カバーすることができるのです。

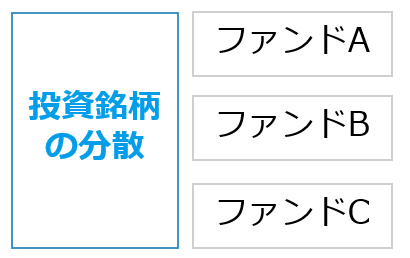

2)「投資銘柄の分散」

複利のマジックで、積立しても1つの銘柄だけでは、その銘柄が値下がりしたときに 大損してしまいますが、複数の銘柄に分散投資することで、 1つの銘柄が値下がりしても他のものでカバーすることができます。

ポイントは、偏ったカテゴリーの銘柄を複数投資するのではなく、複数のファンドを複数銘柄組み合わせたバランスの良いポートフォリオを組むことが、安定したリターンを得るための条件と言えます。

メリット3 オフショア投資銘柄の豊富さ

海外には日本と比較すると魅力的な金融商品(20年200%の元本確保型ファンド、年利3%の生命保険など)が多く販売されています。

金融商品を直接購入することで、多くのファンドを安い手数料で購入することができます。またラップ型ファンド(1つの口座で複数のファンドを選択できる)では選択できるファンド数が国内で20~30本程度に対し、海外では200本以上あります。

オフショア投資のデメリット(リスク)とは

オフショア投資はメリットも大きいですが、デメリットやリスクといった点も事前に考慮しておき納得の上で投資を行う必要があります。

デメリット1 為替リスク

海オフショア投資の1つのデメリットは為替リスクです。ドルコスト平均法によって積立て運用のリスクを分散することができますが、同時に為替リスクも分散しています。しかし積立終了間際に円安ドル高になるとドルを円に換金する際に、目減りしてしまうことが考えられます。しかし、オフショア積立ては15年~30年と長期間の投資となることや日本円で100%持って居ることがリスクと考えれば、払い戻しの際の心配をする必要はありません。

また将来海外移住を検討されている方や子供の留学費用に充てることが目的であれば、米ドルのまま両替する必要がないため円安による為替リスクはありません。

デメリット2 言語リスク

オフショア投資はIFA(代理店)を通して、海外の金融機関から直接商品を購入するため、契約書や商品パンフレットも英語で記載されています。専用口座のWEB管理画面や海外保険会社からのメール連絡などすべて英語となります。その為、英語のできない方は、日本語サポートのあるIFAが必須です。

当協会がご紹介する認定IFAは日本語サポートがあります。また当協会でも金融機関からの文書の翻訳等、無償でサポートしていますのでご相談者にはご満足頂いております。

海外投資の手法について

オフショア投資の手法として、投資商品(積立投資、一括投資)と海外生命保険による投資についてご紹介します。

オフショア投資商品

1)オフショア積立投資プラン

1.変額運用型・・・20~30年で年利6~10%を目指すプラン

2.元本確保型・・・15年で140%プラスαを目指すプラン

2)オフショア一括投資プラン

元本確保型ファンド・・・20年200% + αを目指すプラン

S&Pインデックスファンドに一括投資することで世界の優良500銘柄に1万ドルから「分散投資」することができます。

オフショア投資ランキング

1)元本確保プラン

2)変額運用プラン

3)固定金利プラン

4)S&Pインデックスファンド

海外生命保険

海外生命保険は、個人では老後資金準備、個人年金や学資保険(教育資金準備)代わりに契約される方が多く、会社経営者では退職金準備として余剰資金を海外で運用されるニーズや格安で死亡保障を積み増す使い方が人気です。海外の生命保険は日本では考えられない「返戻率」が設定されていますが世界ではごく一般的な商品内容です。

1)海外終身保険

海外の終身保険は日本と比較し、利回りが非常に高く、死亡保障に対する掛金が安いことから法人・個人共に人気があります。海外の終身保険の例では、債券運用型とインデックス運用型(NASDAQ、S&P500)の2つのタイプがあります。

2)海外養老保険

海外の養老保険の魅力は何といっても利回りが非常に高く、契約者の名義変更が可能で「子供や孫に資産を継承」できることから法人・個人共に人気があります。

10年満期と128歳満期の2つのタイプがありますが、10年満期タイプで一括300万円を払い込んだ場合、10年後に300万円が440万円と、約146%の返礼率となっています。128歳満期では16年で2倍、22年で3倍、26年で4倍、 30年で5倍の返戻金を受け取ることができます。

3)海外個人年金

海外の個人年金保険は5万ドル(約500万円)以上のまとまった資金がある方に人気があります。海外の個人年金保険の例では、一括で500万円を払い込んだ場合、5年目から毎年保険料の5%を128歳まで受け取ることができ、返戻率としては300%を超えます。また子や孫に継承することができるのが特徴です。

オフショア投資の始め方

海外投資協会代表 野村 元輝

オフショア投資や海外生命保険を契約するには、IFA(代理店)を通す必要があります。当協会にご相談いただければ、ご要望(投資目的・投資資金・運用期間など)に応じ、オフショア投資の活用方法や具体的なアドバイスをさせていただき、当協会に登録のある「認定IFA」の中から、ご希望に沿った投資商品を扱う香港IFAを無料でご紹介させていただきます。オフショア投資は中長期に渡り運用を委託することになるため信頼のおけるIFA選びが重要です。

まずは、ご希望の投資目的・投資資金・運用期間などをメールでご相談ください。

オフショア投資のご相談

当協会ではオフショア投資・海外生命保険を活用した「オフショア資産運用アドバイス」及び「香港の優良IFAの無料紹介」を行っております。お気軽にお問い合わせください。