イギリス(英国)海外駐在員・海外赴任者向け 資産運用・オフショア投資アドバイス

日本人の海外駐在員・赴任者およびこれから海外移住する方向けの投資手法・資産運用、生命保険を活用した貯蓄などお金に関するサポートを行っています。

オフショア投資でお金を運用する必要性とは

イギリス(英国)に駐在中は現地の証券口座を契約して資産運用する方法と香港の保険商品での資産運用する方法があります。香港経由であれば、他国への転属や帰国後も引き続き口座を継続し運用することができます。

海外赴任などで日本の非居住者になる場合、証券口座、NISA,iDeCoなどの口座は解約または凍結となり新規取引は制限されます。渡航後も資産運用される場合は、渡航2週間前までにご相談ください。

海外赴任者のデメリットとメリット

~ 海外赴任者には国内の金融商品のデメリットがありますが、オフショア投資においてはメリットがあります ~

海外居住者のデメリット

~ 日本人の海外居住者が契約する国内の金融商品に関する制限を確認しましょう ~

✅証券口座

海外居住者は国内の証券口座を保有することができないため解約しなければなりません。駐在期間が5年以内であれば事前手続きで口座は維持できますが、新規取引は制限されます。

✅非課税投資商品

「個人型確定拠出年金」「つみたてNISA」などの非課税投資商品は解約しなければならないため国内の金融商品での資産運用はできなくなります。※5年以内の海外転出ならNISAは継続利用可能。出国する前日までに、NISAを開設している金融機関に「継続適用届出書」の提出が必要です。

✅生命保険

日本非居住者となることで新規加入・契約変更ができないケースもあります。

海外赴任後に家族が増えたときなど、保険内容の見直し、契約変更などが日本でないと手続きができないケースがあります。

✅医療保険

海外居住先から保険料を支払っていたとしても海外での入院・通院に対応できないケースもありますので解約する方が望ましいでしょう

海外居住者のメリット

~日本人の海外居住者が得られるメリットでオフショア投資が実現 ~

✅安価な生活費と余剰資金の資産運用

居住先が東南アジアの場合、生活費が安い分、余剰資金を活用した資産運用や老後の資産形成にあてることもできます

✅オフショア保険会社の高利回りの貯蓄型保険に加入できます

日本居住者のオフショア生保の加入は原則として認められていませんが、非居住者であれば加入に関して制限はありません。

例えばオフショア保険会社の次の商品を契約することができます。

オフショア投資

・元本確保型

・変額運用型

・オフショアファンド

オフショア生命保険

・終身保険

・養老保険

利回りの高いオフショア投資・貯蓄型生命保険とは

~ 海外赴任者が投資資金の運用や死亡保障をカバーするためオフショア投資・オフショア生命保険を契約される方が増えています。 ~

オフショア投資

オフショア投資は、欧米の大手保険会社の口座へ毎月一定金額をクレジットカードで積立てし、約200本のファンドから複数銘柄へ分散投資します。変額運用型で200%以上を狙うか、元本確保型で140%を確実に得るための投資商品があります。両方とも長期投資を前提に積立を行い老後資金・教育資金の資産形成手段として人気があります。

海外生命保険

海外生命保険は老後資金、個人年金、退職金準備、教育資金、相続対策に活用できます。終身保険の例では、一括で1,000万円を払い込んだ場合、16年で200%を超え、40年後には1,000%もの返戻率を得ることができます。日本の終身保険では考えられない返戻率ですが世界ではごく一般的な商品内容です。

オフショア投資

変額運用積立プランと元本確保積立プラン

300%以上狙うなら【変額運用積立プラン】

20年以上の長期積立×複利運用で資産形成に最適

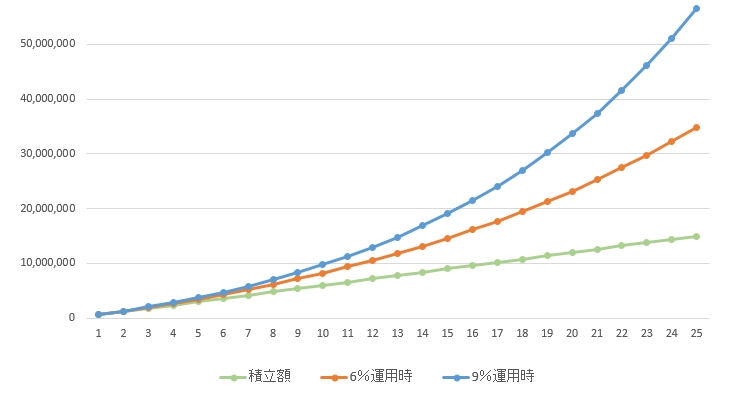

積立期間は最長30年間で設定することができます。商品によっては毎月2万円以上積立ることで積立期間中、毎年1%のボーナス(金利)をもらうことができます。投資先は約200本の海外ファンド(オフショアファンド)からポートフォリオを組んで分散投資ができます。日本でも変額個人年金や確定拠出年金(401k)がありますが投資対象が20~30本と少なく、どの銘柄を選んでも資金を減らしてしまうようなものばかりです。変額運用積立プランは、最近では会社経営者の方が社員の退職金変わりに活用するケースも増えています。年6%~9%の運用なら25年間で200%~300%のリターンとなります。

月5万円×25年間積立て 年利6%・9%運用時のシミュレーション

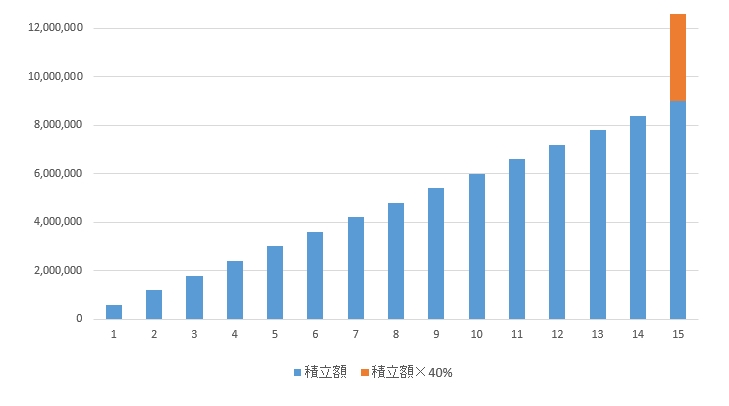

確実に増やすなら【元本確保積立プラン】

学資保険の代わりや個人年金運用に最適

15年間の積立てで、140%(積立額+40%)確保される元本確保積立プランは、子供の学資保険の替わりとして利用されています。日本の学資保険は返戻率116%程度ですから為替リスクを考慮しなければ断然、有利な条件と言えます。仮に毎月5万円を15年間積み立てると、総額900万円+40%(360万円)プラスされ1,260万円を受け取ることができます。更に投資先のS&P500(米国株インデックス)が上昇していた場合は、140%以上を満期時に受け取れる可能性もあります。※元本確保プランには諸条件がありますので、詳しくは担当IFAにご確認下さい。

月5万円×15年積立て 140%の償還を受ける場合

海外生命保険

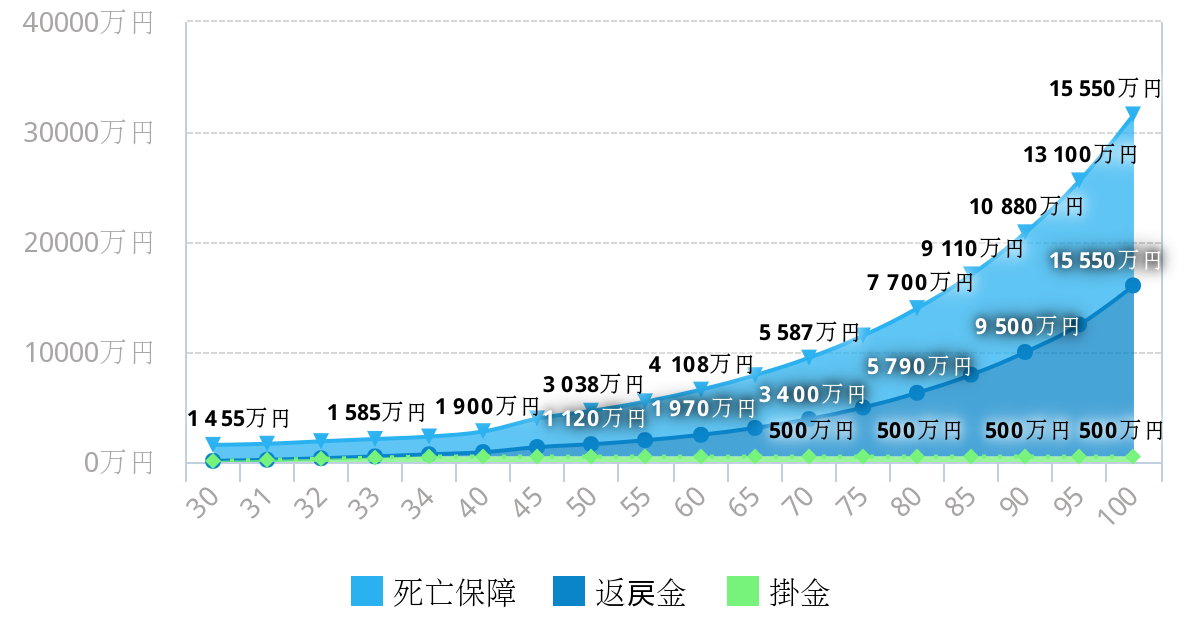

オフショア終身保険の一例

海外の終身保険(貯蓄型保険)の特徴

日本の終身型生命保険と比較し3つのメリットがあります。

-

運用利回り:200%以上の高い運用利回りを得られます

-

保険料:保険料の6倍〜10倍以上の死亡保障をご準備できます(ご年齢による)

-

相続対策:名義変更により妻子に相続ができます

※上記は利率の推変更や年齢、加入条件により異なる場合があります。

年3.5%〜7%程度の運用で一括払い、5年払いを選択でき、長期間ドル建てオフショアで運用することができます。貯蓄性の保険商品のため死亡保障がありながら、いざお金が必要な時には引き出すことも可能です。

また相続対策により妻子に名義変更することができます。老後資金として個人年金代わりに活用される方が多いです。

ご相談の流れ

ご相談の流れ

1.専用フォームでサポートをお申込みください

2.専任アドバイザーからご状況の確認のためメールで連絡させていただきます

3.ニーズにマッチした香港の認定IFAをご紹介させていただきます

4.赴任先から認定IFAを通し契約手続きいただけます

香港への渡航が必要なケースもあります

投資・運用されたい金額と年数、投資リスクに応じて様々なオフショア投資が可能です。詳しくはお問合せ後、認定IFAを通してプランの試算表を作成することができます。

ご相談対応国

ドバイ/香港/中国/シンガポール/フィリピン/タイ(現地での対応可能)/マレーシア/ベトナム/ミャンマー

その他の国についても、ご対応できるか確認しますので、