信頼できるIFAの選び方

日本の個人投資家がマザーファンドを直接契約するには、IFA(独立系ファイナンシャル・アドバイザー)と言われる正規代理店に仲介を依頼する必要があります。

日本の個人投資家がマザーファンドを直接契約するには、IFA(独立系ファイナンシャル・アドバイザー)と言われる正規代理店に仲介を依頼する必要があります。

香港など海外のIFAは、金融庁から日本での営業活動を禁じられているため、日本から海外ファンドの情報を取得することが難しいのが現状です。

また、香港においては正規代理店を行うIFAは200社以上あり、良心的で誠実な業者もありますが、中にはSFC(香港証券先物委員会)のライセンスなしに営業を行う業者や詐欺的な業者も存在します。

ここでは、優良なIFA(正規代理店)の見分け方のポイントについてご紹介したいと思います。

Point1 正規代理店の確認

正規代理店は、ファンド会社と直接、代理店契約(媒介契約)を締結しています。

正規代理店の確認方法は、ファンド会社に直接照会するか、IFAに確認方法を教えてもらえますので、必ず確認した方がいいでしょう。また、ファンド会社によっては、公式ホームページ上で正規代理店の照会を直接行う事が出来るケースもあります。

Point2 顧客のお金を直接扱わない

ファンドへの投資代金は、契約先のファンド会社の指定口座へ直接送金することが原則です。代理店所有の銀行口座にお金を振り込むように言われた場合は、ほぼ詐欺的な業者と思って下さい。もし取引をした後、逃げられたら取り返す方法はありませんので、顧客のお金を直接預かる業者とは取引しないように注意しなければなりません。

Point3 営業許可証(ライセンス)の有無

香港のIFAを選ぶ方法として大事なポイントは営業許可証(ライセンス)の有無です。お客様にサービスを提供するのに、少なくても2種類のライセンスが存在します。この2種類のライセンスをもたないIFAは、顧客に満足のいく運用やサポートを提供することは難しいと思われます。

香港には二つの保険代理協会があります。PIBAとCIB、2つの協会の違いはそれほど大きくありませんが、IFAはライセンスと営業許可を有して初めて、資産運用計画を策定し、保険商品の販売や勧誘が可能になります。

PIBA(香港専業保険経紀協会) (www.piba.org.hk)

CIB(香港保険顧問連合会)(www.hkcib.org)

PIBAのライセンスは10万HKDの資本と、最高責任者の業界経験と免許所持者が条件で、比較的取得が容易なため、ほとんどのIFAがこのライセンスを取得しています。このライセンスさえ保有していない無資格業者は注意が必要です。

Point4 SFC ライセンスの保有タイプと種類

SFC(香港証券先物委員会)(www.sfc.hk)が発行するライセンスには9種類あり、IFA業務には、タイプ1、タイプ4、タイプ9の「3ライセンス」を所有していることが優良IFAの一つの条件と言えます。この3ライセンスを保有するためには、3人以上の執行責任者と1千万HKDの流動資産などが必要となるなどハードルが高いため、200社以上ある香港のIFAの中でも、この3ライセンスを保有するIFAは数社しかありません。その中でも日本人スタッフを置いて対応しているIFAは、さらに限られます。

SFC(香港証券先物委員会)(www.sfc.hk)が発行するライセンスには9種類あり、IFA業務には、タイプ1、タイプ4、タイプ9の「3ライセンス」を所有していることが優良IFAの一つの条件と言えます。この3ライセンスを保有するためには、3人以上の執行責任者と1千万HKDの流動資産などが必要となるなどハードルが高いため、200社以上ある香港のIFAの中でも、この3ライセンスを保有するIFAは数社しかありません。その中でも日本人スタッフを置いて対応しているIFAは、さらに限られます。

タイプ1:有価証券取引(Dealing in securities)

自由に投資商品を提供できる許可で、この許可を得るためには一定の資本力を要します。最近SFCの監査が厳しくなり、タイプ1を持っていないIFAは、MANやSuperfundなどヘッジファンドを含む単一ファンドを仲介できなくなっています。

タイプ4 :アドバイザー/投資顧問(Advising on securities)

投資のアドバイスができる認可となり、多くのIFAがこのタイプ4のみを保有しています。

タイプ9 :資産管理(Asset management)

資産管理サービスを提供できる認可です。タイプ9の営業許可があって初めて、IFAは顧客から運用一任勘定を受託でき、ファンドのスイッチングが可能となります。 一層、高度な投資経験と専門技術を要し、多くのIFAは取得することができません。

※タイプ9を保有しないIFAはファンドのスイッチング(組換え)を外注することになり、その分のコストが投資家への手数料に上乗せされるケースもあります。

※SFCライセンスの調べ方:SFCのWEBサイト(http://www.sfc.hk/web/EN/)で、IFA名の一部を入力することで、簡単に調べることができます。

Point5 リターンとリスクの説明

海外ファンドの一番の魅力は、日本では考えられない「利回り」を複利で得られることですが、一括型ファンドも積立ファンド(投資信託)も「投資」であるということを忘れてはなりません。それは高いリターンだけでなく必ずリスクがあるということです。例えば、価格変動リスク、為替リスク、カントリーリスクなどです。

投資は、リスクとリターンをうまくコントロールすることで、お金を増やしていきますので、もしお金が増えるメリットのみの説明でリスクに対しての説明や、そのリスクをコントロールする必要性について何の説明がない場合、そのIFAや代理店は敬遠した方がよいでしょう。

Point6 ポートフォリオとスイッチング

ファンドの運用を成功させるには、ポートフォリオ(ファンドの組み合わせ)が重要ですが、IFAの多くは、次の3タイプのポートフォリオで目標リターンの運用を行なっています。

ハイリターン型(成長型) :目標リターン15%

ミドルリターン型(安定型):目標リターン10%

ローリターン型(堅実型) :目標リターン 6%

問題はポートフォリオが3タイプしかありませんので、市況の良い時も悪い時も3タイプのうちいずれかで運用されてしまいます。IFAの多くは、顧客の承認なくIFAの判断によって、ファンドの売買の判断・権限などを委託して行う「一任勘定」で、運用契約を行なっています。基本はIFAのファンドマネージャーに一任するわけですから、その時の市況に合わせたポートフォリオを組んで運用することが理想と言えます。また、「出口対策」と言って、ファンドの契約後半には、ローリスクのポートフォリオに切り替えることも必要です。ですから顧客一人ひとりにフォローを行なってくれるIFAを選ぶことも重要です。

Point7 会社の実績とサポート体制

IFAや代理店のチェック項目として、取り扱いファンドや運用実績を見ることが重要です。有名ヘッジファンドや保険会社の商品を扱うには、会社の実績だけでなくコンプライアンスや顧客へのサポート体制が整っていないと取り扱いできない商品も多数あります。ファンドは長期に渡って契約することが前提ですので、特にIFAがサポート体制を持っていることが重要です。例えば、日本人スタッフによるお申込・各種変更の手続きサポートをフリーダイヤルやメールで無償フォローしてくれる体制があることや、定期レポート、オンライン口座への24時間フリーアクセスなどです。

Point8 手数料

IFAや代理店の主な収入は、ファンド会社から仲介手数料として受け取るバックマージンとファンド口座から支払う運用管理手数料(1%~1.5%)ですが、業者によっては、それ以外に顧客から年会費や運用管理手数料を直接徴収するケースもあります。

海外ファンド投資においては、手数料が高くてもなお、日本の投資商品よりは高いリターンが期待できますが、積立投資は15年~30年の長期間運用する為、わずか1%の手数料でも数百万円以上の手数料となってしまいますので、余計な手数料を必要とする業者は避けるべきです。

優良IFAの見つけ方

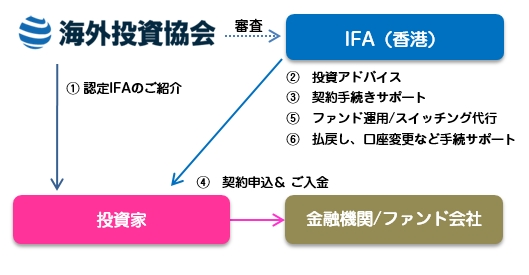

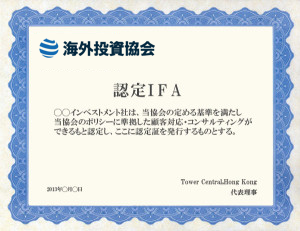

これらの条件を満たすIFAは数が少なく、かつ日本では広告宣伝を行っていない(行えない)ため、海外のホームページにアクセスして探し、実際に訪問して確かめるには、労力も時間もお金も掛かります。そこで、当協会では一定の条件を満たした認定IFAを無料でご紹介しています。

認定IFAのご紹介について

IFA(独立系ファイナンシャルアドバイザー)は、世界中に数百ものIFAが活動しており、香港だけでも200社以上あると言われています。その中から正規ライセンスを持ち実績のある優良なIFAを見つけるには直接訪問するなどの労力が掛かる上、専門用語も知らなければならないため一般的には選ぶことが難しいと思われます。また紹介がないと新規の対応を受付けていないIFAもあります。

そこで海外投資協会では、一定の基準を満たしたIFAを無料で紹介させていただいております。ご紹介させて頂くIFAはシンガポールと香港のIFAです。シンガポールと香港は世界有数の金融センターであることから優良IFAが多数存在します。

当協会では、その中でも、正規ライセンスを保有しており、日本人スタッフの手厚いサポートをはじめ、運用実績が良いなど、一定基準をクリアしたIFAを「認定IFA」として登録しています。

当協会を利用するメリット

当協会を利用するメリット

メリット1、基準を満たした「認定IFA」を無料でご紹介

「海外投資協会認定IFAの7条件」

「海外投資協会認定IFAの7条件」

- SFC(香港証券先物委員会)などの正式ライセンスを保有

- 専任ファンドマネージャーによる安定した運用実績

- お申込み単位で運用ポートフォリオを設計

- 日本人スタッフによるお申込み・各種変更の手続きサポート

- 定期的に市場トレンドレポートを提供

- オンライン上での口座への24時間アクセス

- 海外銀行口座開設/法人設立を徹底サポート

海外投資について経験値が浅い日本人に対する優良IFAの基準として、この7項目は最低限必要だと当協会で判断し、該当するIFAを厳選し認定登録しています。

メリット2、IFAチェンジ制度

当協会では、認定IFAをご紹介させて頂いておりますが、万が一ご希望に合わないようでしたら他のIFAをご紹介しております。お気軽にご相談下さいませ。

メリット3、契約者のサポート

当協会では、ご紹介した香港IFAで契約に至った後も、ご相談者をサポートしております。

ご契約された海外IFAの日本人スタッフのサポートを受けることは当然できますが、当協会でも契約先のIFAと平行して、投資家の方のサポートを行っております。口座開設と他のIFAへの移管以外は、無償サポートとなりますので、面談以外のサポートは、無料で受けることができます。

☑ 無償サポートメニュー(電話/メール対応)

- 名義/住所変更サポート

- 引き落としクレジットカードの変更サポート

- 投資会社からの英文レターの翻訳

- 途中解約/現金引き落としのサポート

- その他、契約内容におけるサポート

- 投資勉強会の開催

※手続きはIFAが窓口となりますが、手続き方法やアドバイスなどのサポートを行っています。

※サポート内容によって一部、有償サポートの場合もあります。

IFAご紹介サービスご利用の流れ

- お問合せ

IFAのご紹介・お問合せは以下のフォームからご依頼下さい。

なお、ご相談内容や投資目的など、具体的な情報がありますと、マッチング度が上がります。 - コーディネーターよりご連絡

当協会のコーディネーターより、お問合せ頂いた内容を元に、メールまたはお電話にてご連絡させて頂きます。

認定IFAのご紹介

当協会では認定IFAのご紹介を行っております。正規ライセンスを持つ信頼できるIFAをご相談者の方にあった投資ニーズからピックアップさせて頂きます。またはプライベートセミナーも毎月開催しておりますのでお気軽にご相談下さい。